迫りくる流動性危機:2025年に世界市場が直面する可能性のある大きな試練

最近、42 MacroのDarius Daleとの興味深いインタビューを読みました。その中で、誰もが話題にしていないものの、グローバル市場における最大のリスクかもしれない「再融資の空白」が、主要な流動性危機を引き起こす可能性があることについて議論されていました。これがなぜ重要なのか、そして投資家にとっての意味を説明します。

ドルのジレンマ

まず、グローバル市場における米ドルの役割を理解しましょう。ドルは単なるアメリカの通貨ではなく、世界の金融オペレーティングシステムなのです:

- 世界の外貨準備の60%

- 越境銀行貸付の60%

- 国際債券市場の70%

- グローバル貿易請求の79%

- 外国為替取引の88%

- ステーブルコインの裏付けの99%

この支配力により、ドルの強化は実際にグローバル金融システムから流動性を吸い出す可能性があります。ドルが大幅に強化されると、外国投資家はドル建て債務を返済するために米ドル資産を本国に送還せざるを得なくなります。この現象は2022年にドルが18%上昇した際に、全資産クラスで大幅な下落を引き起こした例で見ることができます。

再融資の時限爆弾

しかし、ここで興味深いのは、アメリカの対外投資赤字が過去5年間で2倍になり、2018年の10兆ドルから2023年には20兆ドルに達したことです。このポジションは何世紀もかけて築かれたものが、わずか半分の期間で倍増したのです。この大量の外国資本がアメリカ市場に流入していることは、これらの投資家が突然資本を本国に送還する必要が生じた場合に潜在的不安定性を生み出します。

マクロ経済で最も恐ろしいチャート

Daleによると、投資家の不安をかき立てるべきチャートが一つあります。それは世界の再融資サイクルを示すチャートです。これは、債務発行と再融資の間の典型的な期間(4.5年)を遅延して示した、非金融部門全体の債務成長を表します。このチャートによると、2024年後半から2025年にかけて大規模な再融資期間が訪れることを示しています。

問題はここにあります:グローバルな流動性がこれらの再融資ニーズを満たすために十分に拡大しない場合、主要な市場混乱が発生する可能性があります。世界金融危機以降のすべての重大な市場下落は、このような「再融資の空白」期間中に発生しています。

アメリカ財務省の課題

状況をさらに悪化させているのは、アメリカ財務省の前例のない資金調達ニーズです。今後12か月で市場は約11.5兆ドルの財務省債務を吸収する必要があります:

- 9兆ドルの再融資が必要な満期債務

- 2兆ドルの新しい赤字財政

- FRBのバランスシート削減

この膨大な供給は、利回りを引き上げ、再融資の空白に突入する中で世界の金融市場に負担をかける可能性があります。

DOGEは救いになるのか?

一部の人々は、トランプ政権の効率政府局(DOGE)が支出削減を通じて解決策になる可能性を指摘しています。しかし、数学的には大幅な赤字削減は非現実的です:

- 連邦政府支出の61%は基本的に手を付けられない(利子、メディケア、社会保障、防衛)

- 退役軍人給付、メディケイド、福祉を加えると90%に達する

- 他のすべての支出を削減しても、GDPの2%しか削減できない

FRBのジレンマ

FRBは市場への介入意欲を示していますが、Daleは彼らが本質的に反応的であり、積極的ではないことを強調しています。これは、FRBの対応が現れる前に市場が大幅な下落を経験する可能性があることを意味します。

投資への影響

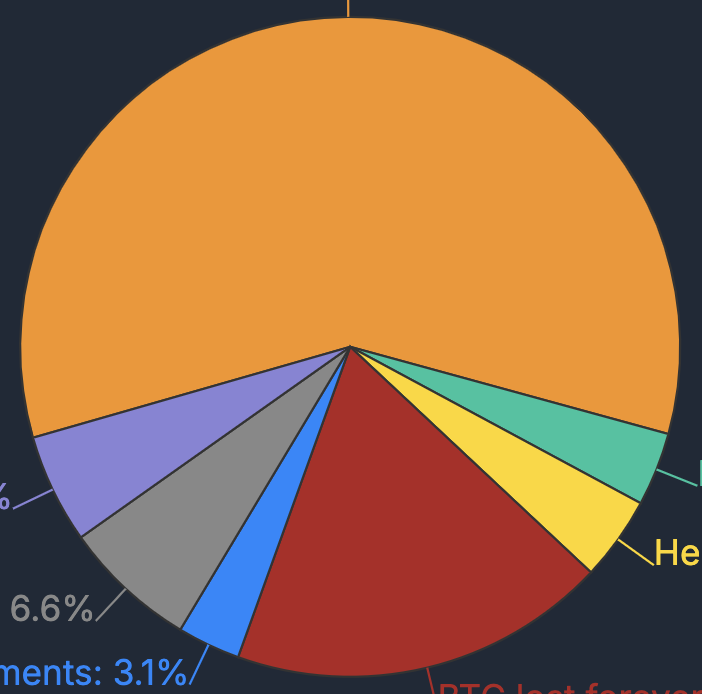

これらの長期的なリスクにもかかわらず、42 Macroは現在も強気姿勢を保っています。そのシステマティックな投資アプローチに基づくポートフォリオ構成は以下の通りです:

- 株式60%

- 金30%

- ビットコイン10%

この配分には債券が含まれていないことに注目してください。政府のバランスシート拡大が予測される中で、債券を長期的価値の保存手段としては不適切と見なしています。

未来を見据えて

市場がここから上昇できるかどうかは問題ではありません—それは明らかに可能です。重要なのは、世界金融システムが再融資の課題を大きな混乱なしに乗り越えられるかどうかです。FRBは危機を防ぐためにバランスシートを大幅に拡大する必要がある可能性がありますが、そのタイミングが重要です。

これは、投資家が今すぐ市場から撤退するべきだという意味ではありません。しかし、これらの構造的リスクを理解することで、金やビットコインのようなハードアセットと伝統的な株式へのエクスポージャーを持つことが、グローバル市場における重要な分岐点に備える上で賢明である理由を説明します。

これらの再融資リスクについてどう思いますか?2025年に備えてポートフォリオ配分を調整していますか?以下のコメントで教えてください。

覚えておいてください:機関投資家がこれらのマクロリスクについて考える必要がある一方で、個人投資家は感情を排除するシステマティックなアプローチに従うことでより良い成果を得ることが多いです。Daleが強調するように、42 Macro自身の投資決定もマクロビューではなく定量的システムによって導かれています。

以下のコメントであなたの考えを教えてください。